2013年の円相場の見通し~対主要通貨での円安傾向を想定~

米国の「財政の崖」については、まず、富裕層を除き、減税を延長すること(富裕層への増税)と、ほぼすべての歳出削減をひとまず延期することで年内にも合意し、2013年1-3月期に改めて歳出削減の詳細を詰めることになるとみています。

こうした過程で、協議が難航したり、格付会社が米国の格付に対して厳しい見解を表明するなどして、市場が短期的に動揺する局面も想定されるものの、実際に格下げされることはなく、市場も両党の妥協を最終的には肯定的に捉えるとみています。

そして、「財政の崖」が回避されれば、米国経済は今後も、穏やかな拡大を続ける個人消費を主な牽引役として回復傾向を辿ることでしょう。

さらに、企業景況感の改善を経て、4-6月期以降には設備投資も景気回復に寄与すると予想されます。

政府債務問題については、ギリシャのユーロ圏離脱やスペインの全面的な救済要請などには至らないとみています。

イタリアについては、2月下旬の総選挙に向けて、多少の懸念が生じる可能性はあるものの、モンティ首相が導入した財政健全化策のほとんどが最終的には継承され、事態は落ち着くとみています。

つまり、南欧諸国は、苦労しながらも危機を回避し、財政統合への長い道のりを歩み続けるとみられます。

景気については、2012年末まで2四半期連続で前期比マイナス成長となった模様です。

しかし、2013年上半期には、個人消費の緩やかな増加や、純輸出の改善継続などにより、成長率は横ばい程度に改善すると見込まれます。

つまり、ユーロ圏は依然として脆弱な状態にあるものの、政府債務問題および景気の両面で最悪期を脱した可能性があり、それが明らかになるに連れて、内外の投資家がユーロ圏への関心を高め、ユーロの上昇につながると予想されます。

(※上記データ、コメントは過去のものおよび予想であり、将来を約束するものではありません。

)日本経済は、主に中国向け輸出の減少に加え、個人消費と設備投資の低迷を背景に、2012年下半期に大幅に落ち込みました。2013年1-3月期も純輸出は緩やかに減少するとみられるものの、過去数四半期の在庫削減を経て、今後は在庫復元に向けた生産拡大が見込まれるほか、復興に向けての公共投資もあり、同年上半期に景気は回復に向かうと予想されます。

景気浮揚を最重要課題の一つに掲げる新政権は、日銀に対して、従来の常識を超えた、より大胆な政策措置を講じることにより、為替を円安に誘導するよう圧力をかけています。

円安誘導に、現在ほど焦点が当てられたことは、少なくともここ20~30年ありませんが、日本の大手電機メーカー数社が、円高を主因として巨額の損失を計上したことが示唆するように、円高の進行は行き過ぎと考えられることから、政策当局が円安誘導に重点を置いていることは適切であると思われます。

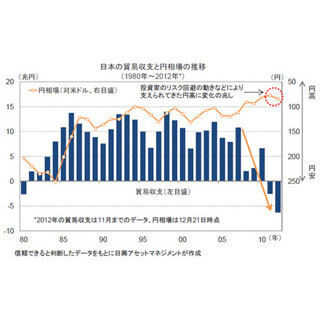

また、今や日本の貿易収支が大幅な赤字となっていることに注目すべきでしょう。

一国の競争力を比較的正確に示す指標である貿易収支が足元で赤字になっていることは、日本の競争力が急激に悪化したことを示しています。

そして、その主な要因こそが、円相場の過度な上昇であると考えられます。

中国経済には改善がみられるようになっており、個人消費の堅調な推移に加え、設備投資、住宅建設、工業生産の健全な拡大などにより、2013年上半期のGDP成長率は市場予想を若干上回る前期比年率換算7.2%に達すると予想しています。

そして、米国、ユーロ圏、日本、中国などを中心に世界経済の成長が市場予想をやや上回ることや、主要先進国・地域の金融緩和姿勢の継続などを反映し、商品市況が上昇すると見込まれ、資源国のオーストラリアが大きな恩恵を受けると期待されます。

加えて、世界の中央銀行が、外貨準備として豪ドルの購入を積極化していることなどもあり、豪ドルの上昇が予想されます。

アジアの国々では、国内需要が旺盛さを保つことなどから、景気は引き続き相応の堅調さを示すと考えられます。

また、中南米も、オーストラリアと同様に、商品市況の上昇に伴なう恩恵を受けると見込まれます。

(※上記データ、コメントは過去のものおよび予想であり、将来を約束するものではありません。

)米国、ユーロ圏、日本のいずれの中央銀行も、積極的な量的緩和を維持すると見込まれます。

ただし、米国とユーロ圏の場合、既存の施策の規模拡大はあるとしても、新たに大規模な施策が導入されることはないとみられます。一方、日本の場合、新政権が日銀に対して円安誘導への協力を強く求めていることに加えて、2013年4月に日銀総裁が交代するというタイミングにあることも考えあわせると、量的緩和に積極的な「超ハト派」が次期日銀総裁に就き、より大胆な政策を講じる可能性があります。

例えば、日銀は、日本国債のほかに、すでに株価連動型ETF(以下、「ETF」)を購入していますが、より多額のETFを安定的に買入れる方針を打ち出し、しかも、買入金額を事前に定めず、事実上、無制限とするなど、デフレ脱却に向けて全力を尽くす姿勢を鮮明にすれば、投資家や消費者の心理が改善し、景気が刺激されると考えられます。

そして、米国やユーロ圏などの中央銀行が日銀以上に大胆な政策を実施しない限り、為替は円安に振れる可能性が高いと考えられます。

なお、新総裁の就任前であっても、市場は、日銀を取り巻く環境の変化を引き続き相当程度、織り込みにいくものとみられます。

(※上記グラフ、コメントは過去のものおよび予想であり、将来を約束するものではありません。

)(2012年12月26日 日興アセットマネジメント作成)●日興アセットマネジメントが提供する、国内外での大きなイベント発生時の臨時レポート「フォローアップ・メモ」からの転載です。

→「フォローアップ・メモ」【拡大画像を含む完全版はこちら】