更新日:2023/01/26

100万円を確実に増やす方法! 安全にお金を増やすおすすめの資産運用を紹介

100万円を確実に増やす方法である国債や投資信託、個人年金保険による資産運用を解説します。また安全にお金を増やすおすすめの資産運用として、代表的な3つのポートフォリオを紹介します。合わせて、100万円を確実に増やす上での注意点も説明します。

目次を使って気になるところから読みましょう!

100万円を確実に増やすおすすめの資産運用3選!元本保証の方法は?

100万円を確実に増やす方法はいくつもありますが、ここではローリスクで少額でも投資できる運用を3つ解説します。

おすすめの資産運用は

- 個人向け国債

- 投資信託

- 個人年金保険

です。

これらは基本的に短期に売買するものではなく、比較的長期にわたって保有もしくは契約するものです。

ローリスクに投資すれば、長期で見れば確実に資産を増やすことができるものです。

したがって、すぐに必要になるお金をこれらの投資に向けることはおすすめできません。

個人向け国債

個人向け国債は資産を安全にそして確実に増やすことができます。

国債とは国が発行する債券のことであり、債券とは借金をするときに発行する借用証書に相当するものです。

国が個人向けに借金をするために販売している国債が個人向け国債です。

発行者が国ですから元本が保証されるうえに最低金利も保証されており、ひじょうに安全な投資先になります。

販売は証券会社、銀行、郵便局が窓口となり、毎月発行されており、1万円から1万円単位で購入できます。

金利は変動と固定があり、満期との組み合わせで

- 変動金利10年

- 固定金利5年

- 固定金利3年

の3種類が販売されています。

利子は年2回半年ごとに支払われます。

投資信託

投資信託も国債ほど安全というわけではありませんが、長期的に見れば資産を確実に増やすことができます。

投資信託とは、販売会社が投資家から集めたお金を資産管理会社に預け、資産管理会社が運用会社の指示に従って運用し、得られた利益を投資家に分配するものです。

投資信託の場合、

- 販売は証券会社や銀行

- 資産管理は信託銀行

- 運用はアセットマネジメント会社

がそれぞれ行っています。

投資先は株式や債券になりますが、両者をどのような割合にするか、どのような株や債券を組み入れるかは、それぞれの投資信託の特色になります。

分配の方法も投資信託によって違い、毎月分配するものから元本に積み増しするものまであります。

投資信託を購入しようとするときには、販売会社より必ず交付目論見書(もくろみしょ)が渡されます。

交付目論見書には、投資信託の

- 特徴・リスク

- 過去の運用実績

- 手数料・手続き

などの重要事項が記載されています。

購入するときには担当者から詳しく説明を聞いたり、目論見書を熟読するようにしましょう。

個人年金保険

個人年金保険も大きな利回りは難しいですが、資産を確実に増やすことができます。

個人年金保険は生命保険の1種で、若いときに保険に加入し保険料を払い、老後になって年金を受け取るものです。

公的年金の受取額は現役世代の手取り収入の約63%に過ぎないために、老後の生活費の足りない分を個人年金保険で補うためです。

個人年金保険は保険会社や金融機関が販売しており、有期年金、確定年金、終身年金、夫婦年金、変額年金などの種類があります。

有期年金は支払期間を10年、15年などと定め、その間被保険者が生存している場合に支払われるものです。

確定年金は被保険者が生存しているときはもちろん、死亡したときでも一定期間の年金が支払われるもので、終身年金は生存している限り年金が支払われ続けるものです。

その他に、夫婦のどちらから生存していれば支払われる夫婦年金や運用の結果によって受取年金額が増減する変額年金などもあります。

100万円を投資するなら?それぞれの方法のメリット・デメリット

安全で確実な3つの資産運用先を見てきましたが、運用先を検討するにはそれぞれのメリット・デメリットを知っておくことが欠かせません。

メリット・デメリットを

- 個人向け国債

- 投資信託

- 個人年金保険

のそれぞれについて解説します。

メリットのなかでも自分はどのメリットを重要視するか、またデメリットではどのデメリットが許容できてどのデメリットが許容できないかを考えてみるとよいでしょう。

では、それぞれについて見てみましょう。

個人向け国債メリット・最低金利保証があるから安全

国債は国が発行者ですから、国が破たんしない限り元本は保証されます。

それのみならず、個人向け国債の場合は最低金利も保障され、2021年3月現在では年率0.05%が保証されています。

元本も最低金利も保障されているということは元本割れすることが決してないということです。

投資で元本割れしないものは個人向け国債くらいではないでしょうか。それだけに超安全な投資先といえます。

固定金利の個人向け国債の利率は現在最低保証の0.05%ですが、変動金利の利率は0.09%と少し高いです。

変動金利の利率は半年後に見直しされますが、金利の最低保証は適用されるので安心です。

個人向け国債デメリット・途中で換金すると差し引かれる

個人向け国債は満期まで所有していれば、年2回の利子と満期時には元本を受け取ることができます。

しかし、途中でお金が必要になって、やむをえず国債を換金しなければならない場合も生じるかもしれません。

発行後1年が経過するまでは換金することができませんが、1年が経過した後はいつでも1万円単位で換金することができます。

ただし、そのときには、

直近2回分の利子x0.79685

の金額が差し引かれます。

つまり、途中換金するとおおよそ2回分の利子を損することになります。

それでも発行から1年が経過した後であれば、トータルでは元本割れすることはありません。

この他にも個人向け国債のデメリットとしては、金利が低いことも挙げられます。

投資信託メリット・少ない金額から購入できる

投資信託と聞くと、ファンドが何百億円ものお金を運用しているので、そこに参加するには多額の資金がいるイメージがあります。

投資信託は以前は1万円からでしたが、最近はもっと少額の100円から始めれれるものもあり、小遣い程度から投資ができるメリットがあります。

少額の場合は毎月の積み立て方式で投資する方法もあり、たとえば毎月1,000円ずつの積立で投資をすれば知らず知らずのうちに増えていきます。

メリットは他に

- 専門家が運用

- 専門知識が不要

- 運用の手間不要

- 分散投資

- ときには大きな利益も

などがあります。

種類にもよりますが、投資信託は短期的には元本割れしても長期的に見れば利益が出るのが一般的です。

投資信託デメリット・手数料がかかる

投資信託は先にも触れたように、販売会社、管理会社、運用会社の3社がまとまって販売・管理・運用を行います。

それぞれの会社は投資信託の運用結果の利益から手数料を差し引くことで会社運営が成り立っています。

投資信託を販売したとき販売手数料を販売会社に支払い、運用に際しては運用管理費を販売会社、管理会社、運用会社に支払うことになります。

それぞれの手数料がどのくらいになるかは目論見書で確認する必要があり、販売手数料は不要のところもありますが、一般的には基準価格の数%です。

運用管理費は低いものでは年率約0.5%から高いものでは年率約2.5%と幅があります。

このように手数料がかかるのが投資信託のデメリットになりますが、投資信託の種類によって異なりなるべく安い手数料のものに投資をするのも方法です。

個人年金保険メリット・確実に老後の資金を貯蓄することができる

個人年金保険に加入すると、半強制的に毎月保険料を支払うことになります。

また、一般的な個人年金保険は契約するときに老後に受け取る年金額や受取期間が決まっています。

つまり、確実に老後の資金を貯蓄することができるのが、個人年金保険の最大のメリットです。

一方で、

- 外貨建て個人年金保険

- 変額個人年金保険

もあり、これらは運用の成績によって老後に受け取る年金額が変わってきます。

運用結果に期待が持てるものではありますが、逆に元本割れするものもありますので確実とはいえません。

個人年金保険デメリット・途中解約すると損する

貯蓄型の保険は保険料の支払期間が満了してはじめて、元本以上のお金が返ってくる仕組みになっているのが一般的です。

途中で解約すると運用期間も短くなるし解約手数料も必要になるため、元本割れすることがあるのが個人年金保険のデメリットです。

先ほどの投資信託は価格変動によっては途中で解約しても儲かることがありますが、個人年保険は売買するものではなく、満期まで保険料を払い続けることに意味があります。

それぞれの方法がおすすめな人とおすすめできない人

100万円を確実に増やしたいと思っている人でも、

- 目標額

- 増やす目的

- 達成期間

などによって、増やす方法は違ってきます。

あたなにはどの方法が適しているか、この章を読んで検討してみてはどうでしょう。

この記事は100万円を確実に増やすことに主眼をおいていますので、ハイリスク・ハイリターンな投資方法は除きます。

個人向け国債がおすすめな人・少額でも確実に利益を上げたい人

個人向け国債は国が発行しているために元本が保証されているので、少額でも確実に利益を上げたい人には向いています。

元本だけでなく最低利回りも保証されているので、どのような経済情勢になっても安心できます。

2021年3月現在、個人向け国債の金利は0.05%ですので、100万円の国債を買うと年500円の利息になり、償還期限3年では1,500円、5年では2,500円になります。

少額でも確実に利益を上げるには償還期限である3年、5年あるいは10年の間、保有し続けることが必要です。

個人向け国債がおすすめな人は少額でも確実に利益を上げたい、さらに償還期限は必ず保有し続けられる人です。

個人向け国債がおすすめできない人・途中でまとまった額がいる人

個人向け国債をおすすめできない人は、先ほどとは逆に途中でまとまった額が必要になるかもしれない人です。

途中でまとまったお金が必要になるからといって、換金してしまうと約2回分の利息を損することになります。

もともと100万円の投資に対して利益が1,500円あるいは2,500円と少ない上に、そこからさらに2回分の利息を差し引かれるのは大きな損失になります。

個人向け国債は償還期限の間国債を保有し続けることに不安が残る人にはおすすめできません。

投資信託おすすめな人・資産を分散したい人

資産を分散して投資をしたい人には投資信託をおすすめしたいです。

投資の基本の1つに分散投資があり、投資信託はその基本にかなっています。

投資信託でも、

- 債券だけに投資

- 債券と株を組み合わせて投資

- 株だけに投資

するものがあります。

債券だけや株だけの投資信託でも、いろいろな債権や株に投資をしているから分散投資にはなります。

しかし、より安全な分散をしたいのなら債権と株の両方を組み入れている投資信託がよいでしょう。

投資は経済情勢に変化が起きたときに、異なる値動きをするものに分散しておくことでリスクを小さくすることができるからです。

投資信託おすすめできない人・引き際がわからない人

投資信託には信託期間が決まっているものと無制限のものとがあり、決まっているものでは10年というのが一般的です。

10年もち続けるのも1つの方法ですが、純資産残高が少なくなったり運用成績が今後も期待できなかったりするときには、売るのも1つの方法です。

この売りのタイミングが分からない人には投資信託はおすすめできません。

もう1つ、投資の基本として一定程度値下がりしたら思い切って売ってしまう「損きり」というものがあります。

値が下がったとき、いつかはまた値上がりするだろうと売れずにいると、損がどんどん膨れて取り返しのつかないことになる場合もあります。

それを避けるために、損を一定程度は許容するが、それ以上の損は避けるという考え方です。

この損きりをするタイミングは初心者でもベテランでも難しく、損きりに自信のない人にも投資信託はおすすめできません。

個人年金保険おすすめな人・NISAなどがニガテな人

老後の生活資金を作る方法にはNISAやiDECOもありますが、いずれも自身で運用をする必要がありますので、運用がニガテな人には個人年金保険がおすすめです。

公的年金だけでは老後の生活費が足りない人は、老後に必要な生活費をつくらなければなりません。

投資の結果得られた利益には通常約20%の税金がかかりますが、年間120万円まで最長5年間は非課税になるのがNISAです。

また、毎年一定の掛金をかけて株や債券を運用して、老後の年金の不足分を補うものに個人型確定拠出年金であるiDECOがあります。

いずれも自分で運用する必要があり、運用が難しいあるいは運用が面倒だという人は、保険に加入契約をするだけで済む個人年金保険が適しています。

個人年金保険おすすめできない人・大きなリターンを期待してる人

個人年金保険は保険会社と加入契約をして、保険料の支払さえすれば、保険会社の倒産リスクを除いて確実に年金がもらえます。

しかし、もっと大きなリターンを期待している人には、個人年金保険はおすすではありません。

個人年金保険では支払った保険料に対して受け取る年金額を返戻率で表す方法があります。

つまり

返戻率=受け取る年金額の合計÷支払う保険料の合計x100

返戻率は保険によってさまざまですが、高いものでは106%前後です。年率に換算すれば1%もありません。

返戻率は契約時に決まりますので、加入を検討するときには、少しでも返戻率の高い個人年金保険に加入するようにしましょう。

100万円を確実に増やす上でおすすめのポートフォリオを紹介

資産を確実に増やすにはどのような投資の方法をとればよいかを、先人の投資家たちはいろいろ考えてきました。

ここでは比較的安全にそして確実に増やすポートフォリオを3つ紹介します。

- 3ファンドポートフォリオ

- 安定型ポートフォリオ

- スウェンセンのポートフォリオ

ポートフォリオとは資産の組み合わせ内容をいいますが、投資の場合に使うと投資先の組み合わせもしくは分散割合ということになります。

3ファンドポートフォリオ

3ファンドポートフォリオはアメリカで考えられたものですので、それを日本向けにアレンジして紹介します。

3ファンドポートフォリオは投資先を

- 国内株式40%

- 世界株式20%

- 国内債券40%

の3つに分散するものです。

国内株式はミドルリスク・ミドルリターンであり、世界株式はハイリスク・ハイリターン、国内債券がローリスク・ローリターンです。

世界株式でハイリターンをねらいながら、国内債券で安全策を取るポートフォリオと考えることができます。

国内株式の利回りに大きく左右されることになりますが、5、6%の利回りを狙うポートフォリオです。

安定型ポートフォリオ

安定型ポートフォリオはリターンを求めながらも、よりも安全性を重視したものです。

分散の割合は、

- 国内株式20%

- 国内債券40%

- 先進国株式10%

- 先進国債券30%

です。

債券は国内外合わせて70%と高く、安全性をひじょうに重視しているのがわかります。

ただし、先進国債権は為替リスクを伴いますので、国内債券より割合を低くしています。

株式で高い利回りを狙っていますが、株式でも先進国株式より国内株式を多くして為替のリスクを小さくしています。

安全性を重視した投資ですから、リターンはやや小さく1、2%の利回りを狙う人に向いています。

スウェンセンのポートフォリオ

- 国内株式30%

- 世界株式15%

- 新興国株式5%

- 日本国債30%

- 不動産20%

100万円を確実に増やす上での注意点

100万円を確実に増やすには注意点がいくつかあります。

必ずしも安定的に右肩上がりで増やせるとは限らず、ときには損をしながらも平均的には右肩上がりになるということです。

損失の期間をなるべき短く、損失額を少なくすることが重要で、そのために

- ローリスク・ハイリターンはない

- 資産運用するなら若いときから

- 分散投資をしておく

などに気をつけなければなりません。

ローリスク・ハイリターンや元本保証はないと考えておく

投資の世界ではローリスク・ハイリターンのものはありませんし、元本保証も一般的にはありません。

リスクとリターンは背中合わせですので、リスクが高ければ大きなリターンが得られる可能性もありますが、リスクが低ければ小さなリターンしか期待できません。

投資話に「必ず儲かります」と持ち掛けれらることがありますが、国債などを除き投資で必ず儲かると確約できるものはありません。

必ず儲かると持ち掛けれれば、それは詐欺かも知れないと思って警戒する必要があります。

したがって、投資をするときはどこまでのリスクなら自分で負えるかをまず考えて、そのリスクと背中合わせのリターンを目指すことをおすすめします。

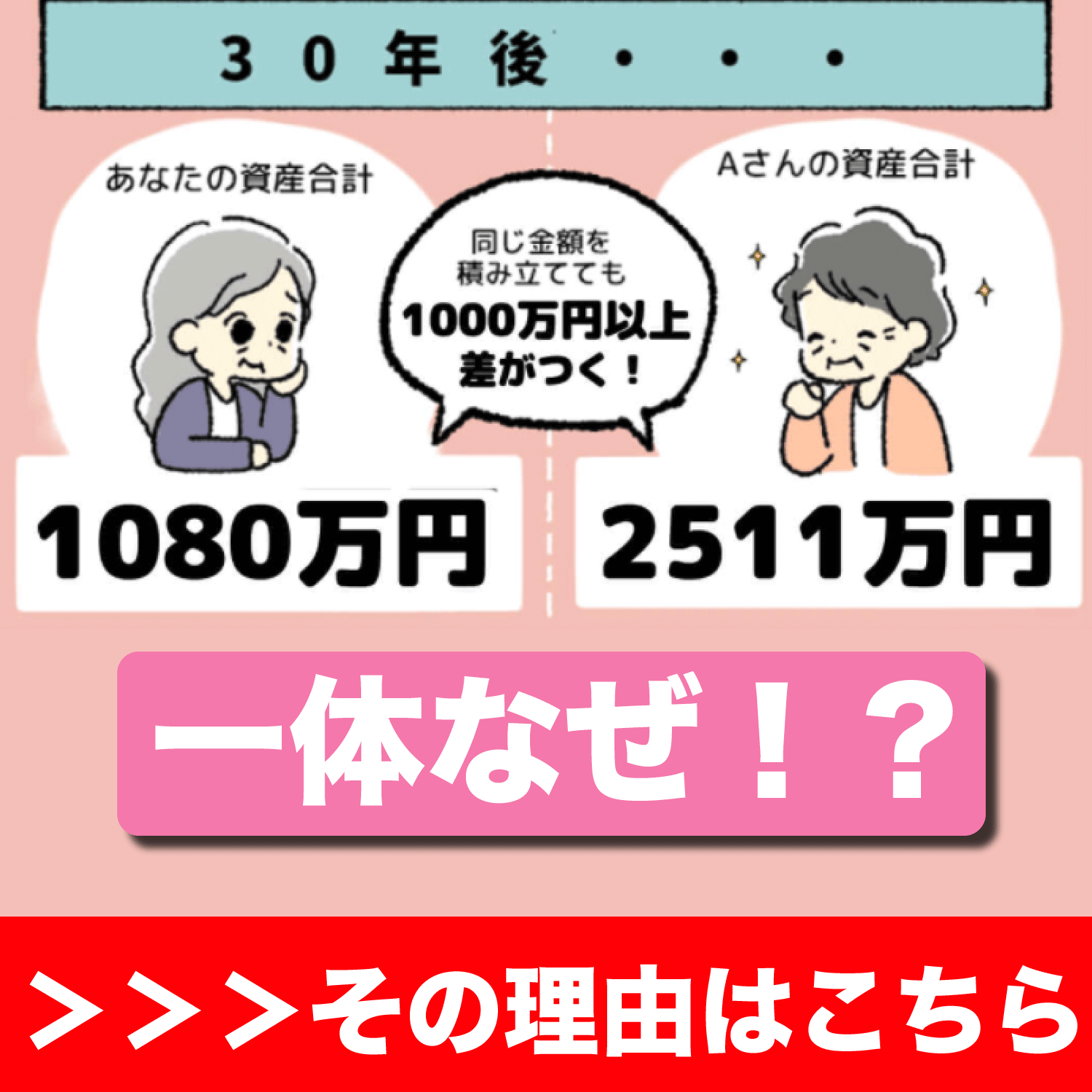

資産運用するなら若いときから始めた方がメリットが大きい

100万円を確実に増やすには長期運用が基本であり、そのためには若いときから始めた方が、メリットが大きいです。

短期に大きな成果を上げることを目指すとリスクも大きくなって危険を伴います。

長期的にみれば世界経済は成長をして行くものですから、投資資産も経済成長とともに増えていくことになります。

短期的には不況があっても長期期には必ず成長していくので、一時の損失に一喜一憂することなく長期に構えることもおすすめします。

確実に安全に資産を増やすには、全体としてローリスクな投資を行い、リターンは少なくても年数をかけてコツコツと積み上げていくことが必要です。

ある程度のまとまった資産ができると、その一部をハイリスク・ハイリターンに投資することもできます。

分散投資をしておく

100万円を確実に増やすには、リスクを小さくするために分散投資をしておくことです。

分散投資をするのは、一方で損失を出しても他方で利益を得ることができるからです。

そのためには分散投資先は異なる値動きをするものに投資をしなければなりません。

同じ値動きをするものに分散投資をしたのでは、値上がりしたときは大きく儲かるが、値下がりしたときには大きな損失を生むことになります。

分散投資の割合は、経済情勢に応じて臨機応変に変えることも考えら、儲かりそうなところの割合を増やすことで利益を大きくすることができます。

ただし、先に触れたように代表的なポートフォリオから大きく逸脱するようなことは避けた方がよいでしょう。

確実にお金を増やす方法で100万円から1000万円に!

100万円を確実に増やす方法と安全にお金を増やすおすすめの資産運用を紹介しましたが、いかがでしたか。

今回の記事のポイントは

- 100万円を確実に増やす方法に個人向け国債、投資信託、個人年金保険がある

- 個人向け国はリターンがすくなく途中換金すると差し引かれるが、安全である

- 投資信託は手数料がかかるが、少額から購入できときには高いリターンも期待できる

- 個人年金保険は途中解約すると損をするが、確実である

- 個人向け国債は少額でも確実に利益を出したい人におすすめ

- 投資信託は資産を分散したい人などにおすすめ

- 個人年金保険はNISAなどが苦手な人におすすめ

- 100万円を確実に増やすためのポートフォリオには3ファンドポートフォリオなどがある

でした。

小さな目標から始め、ある程度まとまった資産ができれば、その一部をハイリスク・ハイリターンに投資することも考えられ、そうなれば1,000万円に到達するのも近いです。