住宅ローンの借り換えのタイミングに失敗しないために!ベストな見直し時期をFPが解説

というのも、固定期間選択型金利は、当初借入時はキャンペーン金利の適用を受けられるものの、金利の再選択時に変動金利に移行するときはキャンペーン金利の適用を受けられないのです。

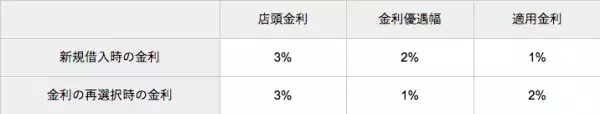

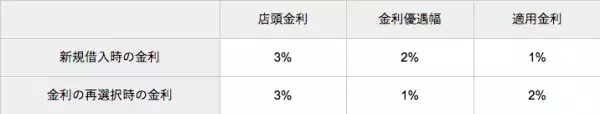

固定期間選択型金利のキャンペーン金利

例えば、店頭金利が3%の金融機関で固定期間選択型金利を選ぶとき、キャンペーン金利として最初の金利の2%の優遇を受けられるといった内容になっていることが多いです。一方、10年経って店頭金利が3%のままであったとしても、金利の再選択時や変動金利への移行時には、この2%の金利優遇は受けられないのが一般的です。通常、新規借入時のキャンペーン金利より少し下がって、例えば1%の金利優遇を受けられるといった具合です。

この場合、店頭金利が変わっていなくとも、適用金利は元の1%から2%に大幅アップしてしまいます。

借り換えは新しい金融機関で住宅ローンを借りるため、再度キャンペーン金利の適用を受けられます。こうした理由で固定期間選択型金利を選ばれた方は、最初の固定期間終了のタイミングが住宅ローン見直しの1つのタイミングとなるでしょう。

一般的に借り換えがお得になる条件

一般的に住宅ローン借り換えがお得になる可能性がある条件としては、以下のようなものがあります。

上へ戻る

上へ戻る