2018年9月27日 06:00|ウーマンエキサイト

連載記事:「教育費どうしようかな?」と思ったら

普通の進路でも、老後破産する!? その落とし穴とは【「教育費どうしようかな?」と思ったら 第2話】

「教育資金について、

『情報格差』を感じます」とおっしゃるのは、教育資金の相談を数多く手掛けてきたファイナンシャルプランナーの竹下さくらさん。

いまの時代、教育資金作りに必要なことのひとつとして、「情報力」があげられます。必要な情報を集め、「わが家のライフプラン」にそれを落とし込んでいく力が、情報力です。そのために、ママたちが本当に知っておくべき、教育資金づくりの「勘どころ」について教えていただきました。

© Andrey Popov - stock.adobe.com

■普通の家庭で普通の進路でも、老後破産する!?

© takasu - stock.adobe.com

少し唐突ですが、「人生の三大資金」と呼ばれているお金について、ご存じでしょうか?

答えは、

「住居費」「教育費」「老後資金」です。毎日、子育てに追われているママたちにとって、「老後」なんて、はるか遠い話ですよね…。ただ、「年金がもらえない」「老後破綻」といった言葉は、何となく気にはなっているのではないでしょうか?

前回にも書いたとおり、

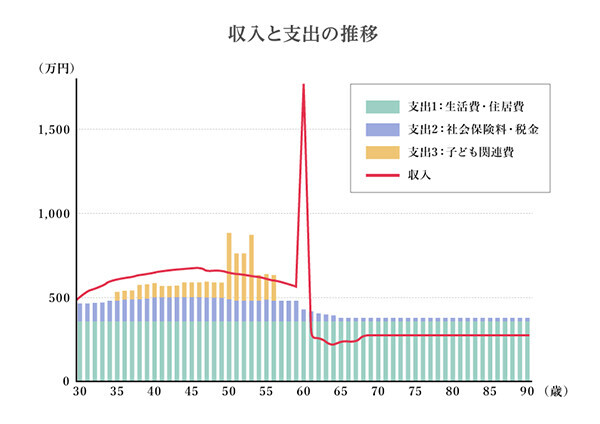

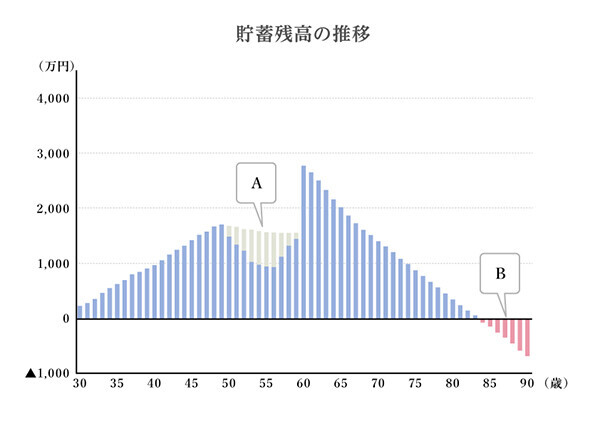

「教育費」と「老後資金」は、綱引き関係にあります。たとえば、年収500万円のご家庭で、子供二人が平均的な進路を歩んだ場合を竹下さんに試算をしていただきました。結論からお伝えすると、次の設定条件では、

83歳で貯蓄が枯渇してしまいました…。そう、老後破綻です。

© tamayura39 - stock.adobe.com

「一般的な家庭」で、「二人の子」が「平均な進路」を歩んだ場合でも、2つの落とし穴があるということ。「落とし穴」とは、何年も続いて赤字となってしまう期間をいいます。

1つめは教育費のピーク時(夫50歳~56歳:「貯蓄残高の推移」図のAの部分)、そしてもう1つは60歳以降の期間です。

Aの部分は教育費のピークが終わり退職金で補填されることで乗り切れますが、60歳以降は、貯蓄を切り崩すしか術がないので、Bの部分(「貯蓄残高の推移」図)である83歳で資金が枯渇してしまうのです。

▼夫婦二人+子供二人のキャッシュフロー例

<資産の前提条件>

家族プロフィール:夫(30歳、会社員)、妻(27歳、専業主婦)

年収:夫500万円~、年間の生活費:360万円、住まい:賃貸、現在の金融資産残高:200万円

子ども1人目:私立幼稚園→公立小・中・高校→国立大学(自宅外)

子ども2人目:私立幼稚園→公立小・中→私立高校→私立大学(文系・自宅)