個人事業主が源泉徴収される・されないケースとは?税の基礎知識・請求書の書き方etc.まとめ

ここでは、源泉徴収の仕訳例を紹介します。

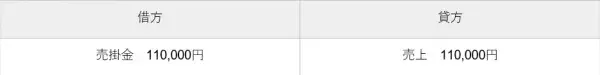

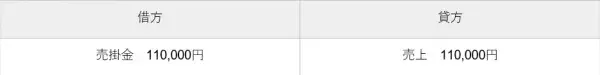

源泉徴収されたときの仕訳

売上(報酬金額)が11万円(消費税込)、源泉所得税が10,210円のケースについて確認しましょう。まずは売上が確定して請求書を送付するときに、以下の仕訳をします。

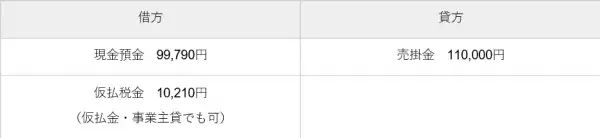

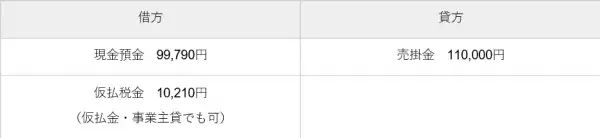

そして、取引先から売掛金の入金があったときに、以下の仕訳をしましょう。

源泉所得税を「仮払税金」で仕訳していますが、「仮払金」や「事業主貸」といった勘定科目を使っても構いません。所得税は必要経費に計上できないので、これらの勘定科目を使って処理します。

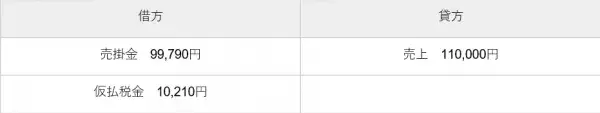

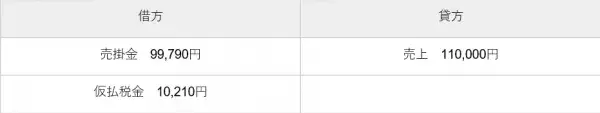

源泉所得税は入金時に計上するのが一般的ですが、以下のように、売上時の仕訳で計上しても問題ありません。

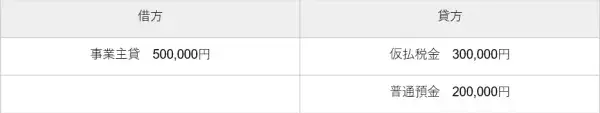

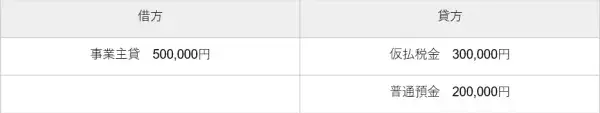

確定申告で納付額が確定したときの仕訳

確定申告で1年間の所得税が確定すると、これまで報酬から差し引かれてきた源泉所得税は精算されます。たとえば、年間所得税50万円、源泉所得税30万円の場合、所得税を納付するときに以下の仕訳をします。

事業用口座から納付することを想定して「普通預金」を使っていますが、プライベート口座から納付する場合は「事業主借」で処理して問題ありません。

確定申告で納めすぎた源泉所得税が還付されるときの仕訳

年間所得税より源泉所得税のほうが多い場合は、確定申告で納めすぎた源泉所得税が還付されます。