そして、仮に50万円を超えて一時所得が発生した場合でも、課税の対象になるのはその金額の1/2です 。例えば、10万円の一時所得を得た場合、

10万円×1/2=5万円

と、5万円が課税の対象となります。

※払い込んだ保険料総額に対して、受け取れる満期金の割合のこと。

年金のように毎年「お祝い金」を受け取る場合

ここまでで、満期金を一括で受け取る学資保険の場合、かなり高額な契約でなければ課税されないことがわかりました。

しかし、例えば大学入学から4年間にわたって、毎年、年金のように「お祝い金(以下、学資年金)」を受け取るタイプの学資保険の場合はどうでしょうか?実は、このタイプには注意が必要です。

特に、

契約者が自営業をされている場合は少額でも課税されてしまいます。

その仕組みをみていきましょう。

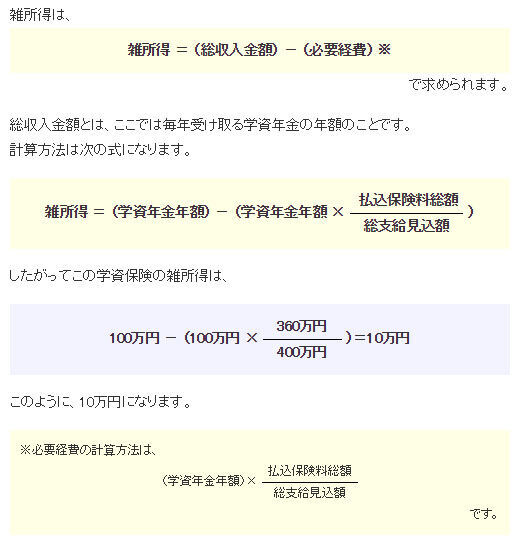

毎年年金のようには受け取る「学資年金」は税法上、先ほどの一時所得ではなく「雑所得」になります。

雑所得には一時所得のような特別控除額50万円がありません。このことが、満期金に税金がかかるか、かからないかに大きく影響します。

具体的に計算をしてみましょう。

- 総支給見込額(受け取れる学資年金合計):400万円

- 払込保険料総額:360万円

- 学資年金年額:100万円(大学入学時から毎年100万円、4年間受け取るものとする)

といった学資保険があったとして、雑所得の計算をしてみましょう。

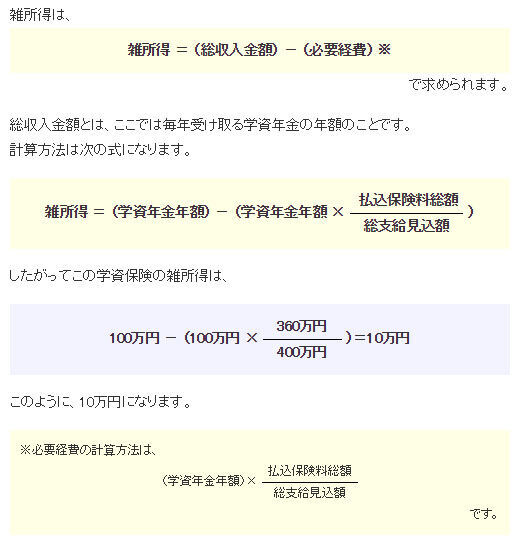

さて、一時所得と違い、

雑所得には特別控除額50万円はありませんので、10万円がそのまま課税対象金額となります。

ところが、契約者が会社員など

給与所得者の場合、このケースでは課税されません。

上へ戻る

上へ戻る